“买一赠一”到底该怎么开票和做账?

来源:成都艾聚财

标签:

发布日期:2021-04-08

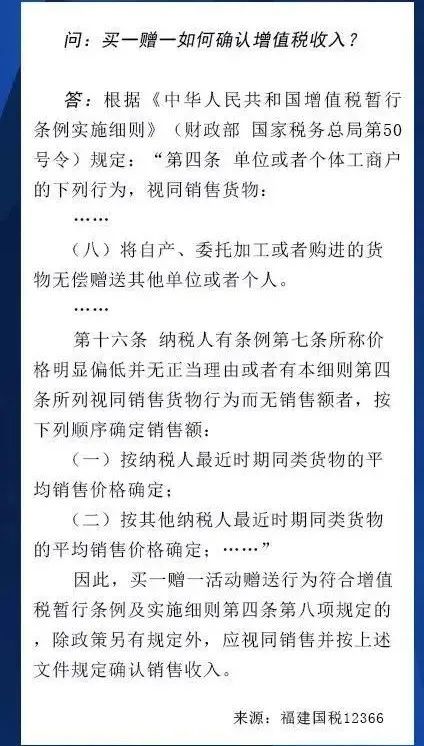

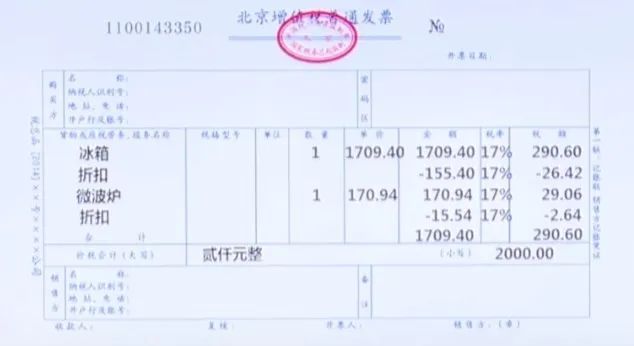

从上面的答复可以看出,税务机关在一定基础上判定的关键字是这个行为是“有偿”还是“无偿”的。

在税务实际检查的过程当中,也是通过查看企业的发票和账务处理来界定具体的行为。企业想要体现“送一”不是无偿赠送行为,需要在发票的开具和账务处理上做到清清楚楚,避免税务局认定你这种促销行为属于无偿销售,最终产生税务争议。

我们通过一个例子来看企业应该如何开票和做账来避免税企之间的界定分歧。

方法一:发票开具

借:银行存款 2000

贷:主营业务收入——冰箱 1709.40

借:主营业务成本 1500

从账务处理看,并未反应微波炉的收入和成本,没有反应出是买一赠一的行为,税务局会认定这个行为是无偿赠送,企业要按照视同销售来缴纳增值税和企业所得税。

根据国税函〔2010〕56号规定:纳税人采取折扣方式销售货物,如果销售额和折扣额在同一张发票上分的别注明的,可按折扣后的销售额征收增值税。纳税人采取折扣方式销售货物,销售额和折扣额在同一张发票上分别注明是指销售额和折扣额在同一张发票上的“金额”栏分别注明的,可按折扣后的销售额征收增值税。未在同一张发票“金额”栏注明折扣额,而仅在发票的“备注”栏注明折扣额的,折扣额不得从销售额中减除。发票金额上显示的是主销售商品的2000元金额,赠品仅在备注中体现,税务局可能会认定你的赠品是无偿赠送的,而不是主销售品的折扣,要视同销售缴增值税和企业所得税。

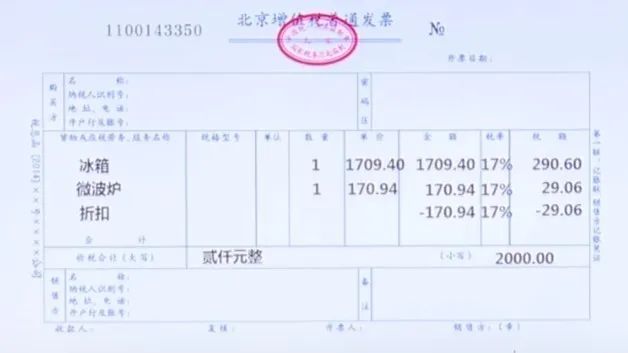

可以有二种开票方式

比照企业所得税的处理,国家税务总局《关于确认企业所得税收入若干问题的通知》(国税函〔2008〕875号)规定,“企业以买一赠一等方式组合销售本企业商品的,不属于捐赠,应将总的销售金额按各项商品的公允价值的比例来分摊确认各项的销售收入。”第一种开票方式税务机关也是认可的,但比照企业所得税的要求,更建议企业使用第二种开票方式。

第二种方式的账务处理

借:银行存款 2000

借:主营业务成本——冰箱 1500

从上面的例子可以看出,在增值税方面,“买一赠一”可以不认定视同销售,但在形式上有严格的要求。如果赠品和主商品在同一张发票注明,就可以证明随货赠送的商品实为有偿销售,其销售价格隐含在销售商品总售价中,可视为捆绑销售或者实物折扣,因此不适用增值税和企业所得税有关无偿赠送视同销售的相关规定。

除此之外,一律按照无偿赠送视同销售计征增值税。

根据国家税务总局

个人所得税

不代扣代缴个人所得税。根据

2.企业在向个人销售商品(产品)和提供服务的同时给予赠品,如通信企业对个人购买手机赠话费、入网费,或者购话费赠手机等)

3.企业对累积消费达到一定额度的个人按消费积分反馈礼品。(注意比较:企业对累积消费达到一定额度的顾客,给予额外抽奖机会,个人的获奖所得,属于偶然所得, 要代扣代缴个人所得税)

-

低价透明统一报价,无隐形消费

低价透明统一报价,无隐形消费 -

优质服务一对一专属顾问7*24h优质服务

优质服务一对一专属顾问7*24h优质服务 -

信息保密个人信息安全有保障

信息保密个人信息安全有保障 -

售后无忧服务出问题客户经理全程跟进

售后无忧服务出问题客户经理全程跟进